毎日のくらしを心地よく

不動産売却と相続手続き【相続税の物納】売却とどちらが得?条件と評価方法

本ページはプロモーションが含まれます

相続税が払えないときの物納

相続税は、基本的に「現金で一括納付する」ことが原則となっています。納付期限は相続が発生した日から10ヶ月後。それまでに金銭納付をしなければいけません。

もしも期限内での支払いが困難なときは、「延納」が認められています。「延納」では相続税の支払い期限の延長・分割払いができます。

※相続放棄についてはこちら→【相続の放棄】必要書類・手続き期間

延納でも支払いが困難な場合に認められるのが「物納」

延納でも支払いが困難な場合には、モノ=相続した財産をお金の代わりに国に差し出すことで相続税を納める、「物納(ぶつのう)」が認められます。物納は相続税納税の最終手段で、物納により収めることのできる相続税額は「現金一括払いまたは延納が困難な金額」が限度です。

延納は最長20年まで認められていますので、延納でも払えない理由がないと物納は許可されません。物納された物件は、国が売りに出します。思うような値段にならないこともあり、国としては現金で納付をして欲しいのが本音。物納までの道のりはなかなか厳しいものではあります。

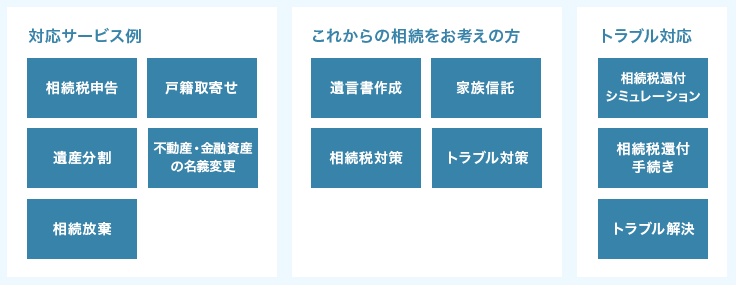

・期限が迫っているので専門家へ任せたい

・相続のことがよくわからない

上記のかたはこちら

→相続、誰に相談する?相談窓口早見表とかかる費用

→相続に関するサポート窓口はこちら※24時間無料で相談できます

物納で相続税を納税するまでの手続きと流れ

※納期限=物納申請の期限

物納するのにかかる費用:測量費用

物納では測量費用が必ずかかります

物納する土地は必ず測量が必要です。境界確認・確定がされていない土地を物納することはできないので、測量費用がかかります。

広大な土地では測量費用が膨大になり、これを考えると測量費用と売却価格を比較したとき、売却時に発生する仲介手数料と税金分を賄えるのであれば売却したほうが特になります。

→物納・売却、どちらが得?

1.準備(金額算定と物納申請財産の選定)

物納を申請する金額を算定します。物納できる金額は、現金でも延納でも納付が困難な額が限度です。この金額を超えて申請した場合は物納申請が却下されることになります。

物納許可限度額の計算方法

| ① 納付すべき相続税額 |

| ② 現金納付額(納期限に金銭で納付することが可能な金額※1) |

| ③ 年間の収入見込額 |

| ④ 申請者及び生計を一にする配偶者その他の親族の年間の生活費 |

| ⑤ 申請者の事業の継続のために必要な運転資金(経費等)の額 |

| ⑥ 年間の納付資力(③-④-⑤) |

| ⑦ おおむね1年以内に見込まれる臨時的な収入 |

| ⑧ おおむね1年以内に見込まれる臨時的な支出 |

| ⑨ 申請者及び生計を一にする配偶者その他親族の3ヶ月分の生活費・申請者の事業の継続のために当面(1ヶ月分)必要な運転資金(経費等)の金額 |

| ⑩ 延納によって納付することができる金額{⑥×最長延納年数+(⑦-⑧+⑨)} |

| 物納許可限度額=(①-②-⑩) |

※1 現金納付額=

納期限において有する現金、預貯金その他の換価が容易な財産の価額に相当する金額-上記⑨

年間生活費の計算では、申請者本人が月10万円、配偶者その他の親族は1人につき月4万5千円で計算し、その額に所得税や地方税などを足して算出する書式となっています(平成26年12月現在)。

申請書はこちら→https://www.nta.go.jp/tetsuzuki/nofu-shomei/enno-butsuno/pdf/2601t02.pdf(国税庁HP)

物納申請財産の選定

次に物納申請財産の選定をします。上記で計算した物納許可限度額の範囲内で、どの財産を物納申請するのかを選びます。

物納できる条件

下記全ての条件をクリアする必要があります。

- 延納でも現金で相続税を納めるのが難しい事由がある

- 物納的確財産である=国が後に処分しやすい財産であること(質権や抵当権付きの財産は不可)

- 物納が認められた財産であり、物納順位に従っていること(下記「物納が可能な財産」参照)

- 所在が日本国内にあること。

物納が可能な財産

- 第1順位 国債・地方債・不動産・船舶

- 第2順位 社債・株式・証券投資信託又は貸付信託の受益証券

- 第3順位 動産

不動産の物納順位

- 1.更地

- 2.底地

- 3.賃家建付地

- 4.自宅

物納できない不動産

- 権利の帰属について争いのある不動産

- 担保権が設定されている不動産

- 境界が確定されていない土地=境界確定を必ず行わないと物納できない

- 他の土地に囲まれて、道路に通じていない土地 等

差額の扱い:相続税と同じ額の不動産がないときは?

2つの方法があります。

| 1.土地を分筆 | 分筆して支払いたい相続税額と同等の価格にしてから物納します。物納後に手元に残った土地が不整形になれば土地の価値が下がります。 |

| 2.超過物納する | 分筆の難しい土地の場合、超過物納できます。例えば土地の評価額が7,000万円の土地があったとします。納税額は5,000万円です。分筆が難しく超過物納された分の2,000万円は、お釣りとして戻ってきます。ただしその2,000万円は売却したとみなされ、所得税の対象になります。 |

2.物納申請書の提出と期限延長

申請金額の算定と物納財産が決まったら、納期限までに物納申請書を提出します。納期限は相続開始の日(非相続人が死去した日)から10ヶ月後です。

関係書類の提出が期限内にできないときは、1回につき3ヶ月を限度とし、最長1年まで提出期限を延長できます。ただし延長期限までの期間は最大で年7.3%の利子税が発生します。

必要書類

| 申請書関連 | |

|---|---|

| ・物納申請書 | |

| 物 納 申 請 書 別 紙 |

・物納財産目録 ・金銭納付を困難とする理由書 ・物納財産収納手続書類提出等確約書 ・物納劣後財産等を物納に充てる理由書 ・非相続人と共有していた不動産に関する確約書 |

| 土地の書類 | |

| ・住宅地図等の写し ・構図の写し ・登記事項証明書 ・地積測量図 ・境界線に関する確認書 ・電柱の設置に係る契約書の写し ・土地上の工作物等の図面 ・土地上の建物・工作物等の配置図 ・土地の維持・管理費用の明細書 ・通行承諾書 等 |

|

| 建物等に関する書類 | |

| ・登記事項証明書 ・建物図面 ・各階平面図 ・間取図 ・建物の維持・管理費用の明細書 ・建物の管理規約等の写し 等 |

|

3.申請の審査期間

通常3ヶ月以内に物納許可・却下の結果が出ます

物納申請から3ヶ月以内に許可又は却下が行われます。物納の申請財産が多数ある場合など最長9ヶ月審査期間が延長されることがあり、この期間内の固定資産税や建物の修繕費などは申請者が負担します。

物納申請財産が不動産の場合、税務署と財務局による現地調査が行われます。申請者はこの調査に立ち会う必要があります(税理士や土地を測量した土地家屋調査士等の立ち会いが必要な場合もあります)。

調査の内容

- 境界標の確認

- 隣接地との工作物などの越境の有無

- 土地の利用状況

- 建物の建築ができるかどうか 等

現地調査後、収納にあたり必要な処置・整備を求められることがあります。具体的には下記のような事例です。

- 隣接地へ樹木の枝などが越境している

- 不法投棄物がある

- 権利のない者が使用している 等

措置を求められた場合は、指定された期限までに必要な措置を完了させ措置事項完了届出書を提出します。

土地の評価方法

物納した土地の評価額は、相続税を計算するときと同様に計算されます。

計算方法

その評価額は市場で取引されている価格よりも低く、一般的に実勢価格の7~8割程度の価格が評価額となります。

物納より、売却してから相続税を納めたほうが得な場合も

例えば実税価格が5,000万円の土地でも、相続税評価額が3,500万円であれば相続税の納付額は3,500万円分になってしまいます。

もしこの土地が実税価格通りに売却できれば、5,000万円分の相続税が収められます。このように、場合によっては売却して現金にしてから相続税支払いに充てたほうが良い場合もあり、「物納か?売却か?」どちらが特になるか慎重に検討しなければ損をしてしまいます。

物納は得?売却とどちらが良いのか

相続税の物納件数は年々減少傾向にあり、現代では多くの方が物納ではなく、不動産を売却し現金での納税を選択しています。

物納で相続税を納税する場合と、土地を売却して現金にしてから相続税を納税する場合、どちらが特になるか?どのくらい差があるのかどうか?を実際に考えてみましょう。

売却と物納の違い

| テキスト | 物納 | 売却 |

|---|---|---|

| 所得税・住民税 | かからない | かかる ※相続した土地売却時の取得費加算の特例有り |

| 不動産の評価 | 相続税の評価時と同様。実勢価格の7~8割 | 実勢価格 |

| 土地の測量・境界確定 | 必ずしなければいけない=測量費用の発生 | 強制ではない |

| 相続税の納期限 | 相続発生の日から10ヶ月以内に申告 最長1年間延長可 |

相続発生の日から10ヶ月以内 |

| 仲介手数料 | かからない | かかる |

それぞれのメリット・デメリット

| メリット | デメリット | |

| 物納 |

|

|

| 売却 |

|

|

まずは査定を。→査定価格を相続税評価額(路線価)と比較する

まずは不動産の査定額と、路線価を比較することから!

物納が得か、売却が得か、という計算ではまず手持ちの土地が一体市場ではいくらで売れるのか?ということが分からなければ計算できません。

まずは不動産屋へ査定をしてもらうことから始めます。

土地の査定価格は不動産業者により大きく異なる

| 不動産屋A | 不動産屋B | 不動産屋C |

|---|---|---|

| 6,200万円 | 6,900万円 | 7,100万円 |

同じ住所同じ土地でも、業者により得意物件が異なるため査定価格も大きく変わります。また、物件の相場をつかむ・複数の担当者と話し市場の反応がわかる、という事から考えても1社に査定してもらうのではなく、必ず複数の不動産屋からの査定を受けることが重要です。

事例

事例では売却、物納に分けて手元に残る費用を計算します。

| 【事例】 2,000万円の相続税を支払うため、路線価で2,000万円分の土地を売却するか物納するかで迷っている。 |

物納するとかかる費用

物納には、必ず測量が必要です。測量費用は一般的な30~100坪の土地で35~45万円程度、官民立会が必要な場合で60~80万円程度ですが、土地の形が複雑だったり紛争が起こっている土地は測量費用が高額となります。

場合によっては100万円、200万円、300万円とかかる土地もあります。この費用は当然手持ちから出さなくてはいけません。さらにこの測量費用、物納申請が却下された場合でも戻ってきません。

不動産の査定をし市場価格が把握できたら、その価格で測量費用分を賄えるのかどうか比べるのが第一です。

売却するとかかる費用

売却時にかかるのは、仲介手数料・印紙代や税金です(詳しくは→土地売却にかかる費用)。税金は売却して出た利益に対して20%がかかります(所有期間が5年超のとき)。

この土地の査定を複数の不動産屋にしてもらったところ、平均2,400万円という価格相場が出たとします。査定価格がわかったら、この価格で売却できたときかかる費用を計算します。

不動産を売却した時に課税される所得税・住民税額は、譲渡益(出た利益)に対してかかります。ただし相続した土地を相続の日から3年10ヶ月以内に売却したときは、支払った相続税額を不動産の取得費に加算できます(経費が増え利益が減るので税金が減ります)。※相続した土地売却時の取得費加算の特例

パターン1

父親が昔から持っていた土地であり取得費用は不明。取得費用が売却価格の5%として計算された場合。

(参考記事:いくらで不動産を購入したか分からないときは?)

- 仲介手数料約84万円

- 印紙代1万円

- その他諸費用10万円として

- 土地購入費(売却価格の5%)120万円

- 取得費加算360万円(課税遺産総額11000万円として)

- 税金約365万円

| 【取得費用が不明の時】 手元に残るお金 : 1,940万円 |

|---|

この場合は売却しても相続税を支払うのにお金が足りません。手持ちから60万円出す必要がありますが、物納時の測量費用とこの60万円とを比較してみましょう。どちらか安い方をこの場合は選択したほうが特ということになります。

パターン2

では、もしこれが取得費用のわかる売買契約書が揃っていて、取得費用が1,000万円だったとすれば?税金額は約189万円となります。

| 【取得費用が1,000万円の時】 手元に残るお金 : 2,125万円 |

|---|

この場合は相続税を支払ってもお金が余ります。売却できるのであれば、したほうが特ということになります。

パターン3

売買契約書によると、購入価格が売却価格よりも低く利益が出ていないので税金がかからない場合は?(実はこれが1番多いのです)

| 【利益が出ておらず税金がかからない時】 手元に残るお金 : 2,305万円 |

|---|

かかるのは仲介手数料と諸費用のみ。この場合も売却できるのであれば、した方が得です。

まずは複数の不動産屋に査定をしてもらい市場価格を把握することが第一です。

【相続した不動産をより高く売る方法】

不動産の査定価格は業者によって数百万円も差があります

不動産の一括査定で家の査定額が1,350万円→1,800万円で売却成功!

【450万円高くなりました】

HOME4U(ホームフォーユー)は、NTTデータグループ運営の安心して利用できる不動産一括査定サービスです。最大6社へ無料で不動産の一括査定依頼ができ、複数社の査定額を比較できます。

比較するから最高額が見つかり、不動産の相場も把握できます。もちろん査定は無料です。

→不動産一括査定はこちらからできます

【延納・物納】無料で相談できます

全国3000窓口、相談実績は年間10万件。(相談のみOK、24時間/年中無休で利用できます)

→無料相談はこちらからできます

スポンサーリンク