毎日のくらしを心地よく

不動産売却と相続手続き【相続人が複数いるときの相続】手順・流れと注意点

本ページはプロモーションが含まれます

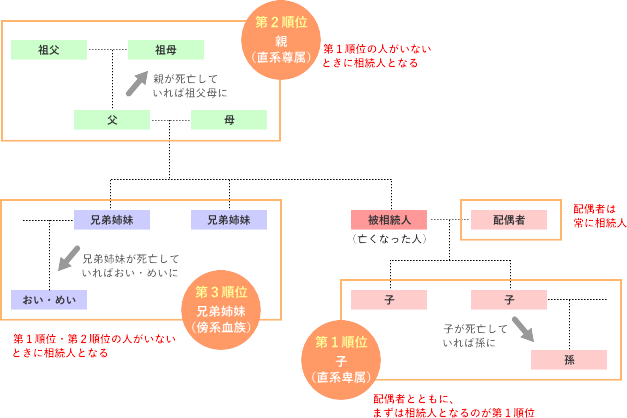

民法で規定されている相続人は、下記のとおりです。

| ・配偶者 ・第一順位:子 ・第二順位:直系尊属(親や祖父母など) ・第三順位:兄弟姉妹 |

配偶者と子ども、子ども同士、配偶者と兄弟姉妹、配偶者と親、etc…相続は多くの場合で複数の人が相続人となります。

- 相続人が複数いるとき、揉めないためにはどうすればいいの?

- どんなときにトラブルに発展しやすい?

- 不動産以外の財産がないんだけど、どうやって分けるの?

- 遺留分が侵害されている。どうしたら…?

- すでに揉めているんだけど…

「残された相続財産を分け合う」という相続の性質から、ケースによっては揉め事に発展してしまうこともよくあります。

このページでは、相続人が複数いる時の相続手続きの流れと手順・注意点について解説していきます。

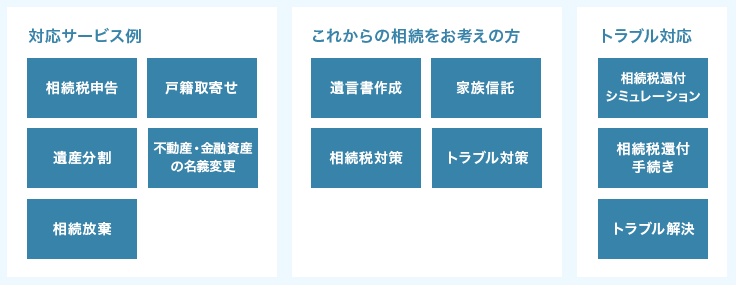

・期限が迫っているので専門家へ任せたい

・相続のことがよくわからない

上記のかたはこちら

→相続、誰に相談する?相談窓口早見表とかかる費用

→相続に関するサポート窓口はこちら※24時間無料で相談できます

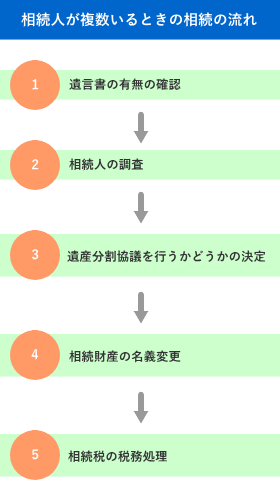

相続人が複数いるときの相続の流れと手順

まずは相続が発生してからの全体的な流れを確認します。

①遺言書の有無の確認

まずは被相続人が残した遺言書がないかどうか確認します。

自宅や貸金庫などから自筆証書遺言が見つかった場合は勝手に開封せず、家庭裁判所で「検認」という手続きが必要です。

※勝手に開封すると5万円以下の過料を課されることも

※公正証書遺言の形で作成された遺言は検認の手続きは不要です

②相続人調査

実際には例え外観上では相続人が一人しかいないように見えるケースでも、本当に他に相続人がいないのか?を確定させる「相続人調査」が必要です。

隠し子がその代表ですが、

- 被相続人が存在を意図的に隠していた

- 相続権がないと思い込んでいた

- 存在を忘れていた

など、相続権利者が他にいる可能性もあります。

勘当されて仲たがいしている親が生存していた、兄弟げんかで今は繋がりの無い兄弟姉妹が生きていた・・・など、人の事情は様々。

故人の出生まで遡って、子、直系尊属、兄弟姉妹などで生存している相続権利者が他にいないかどうかを確認します。

後で相続権利者がいることが分かると大変な修正手続きが必要になるので、相続発生後は速やかに相続権利者を洗い出す相続人調査を行います。

③遺産分割協議を行うかどうかの決定

誰がどの財産をどれだけ承継するのかを話し合い、話がまとまったら遺産分割協議書を作成して書面化します。

遺言書がある場合でも、相続人全員の合意があれば遺産分割協議を行って遺言とは異なる取り決めをすることができます。

(複数相続人の誰か一人でも遺産分割協議に反対すると遺言の内容が優先されることになります)

口頭の約束では実効性のある拘束力が持てませんし、実務上も各方面で協議書の提示を求められることになるので遺産分割協議書は必ず必要になります。

④相続財産の名義変更

誰がどの財産を承継するかが決まったら、その財産の名義を故人から各権利者へと変更する手続きが必要です。

| 預貯金・貸金庫 | 銀行などの金融機関 |

|---|---|

| 株式・債権 | 証券会社 |

| 生命保険 | 保険会社 |

| 自動車・バイク | 陸運局 |

| 不動産(土地、家) | 法務局 |

不動産は法務局で、銀行預金などは各金融機関で、株式などの有価証券はその発行体に問い合わせ、手続きで必要になる書類を聞き出し、収集します。

ケースによって必要書類は変わってきますが、遺言書に従わないときは財産の相続権を証明するために遺産分割協議書を利用することもあります。

■名義変更(【相続の手続き】流れ・スケジュールと期限)

⑤相続税の税務処理

各人が引き継いだ相続財産は相続税の課税対象になります。計算の上必要であれば相続税の申告・納付の手続きが必要です。

基礎控除額は上記のとおりです。

この計算式で算出した金額までの相続財産であれば、基礎控除の枠内となり納税や申告手続きは不要です。

上記の基礎控除の枠を超えた場合、各相続人は個別に自分が負担すべき相続税を計算します。

人によって利用できる特例や控除施策が異なるので、各人が相続する遺産額の多寡に関わらず相続税額が変動したり、申告は必要でも納税額が0になり実質の負担が無くなったりすることがあります。

相続税の申告納付の期限は相続発生から10か月以内となっています。

相続人が複数いるときの注意点

相続人が複数人いるケースでは権利関係も複雑。

- 不動産以外の相続財産がほとんどない

- 遺言で遺留分が侵害されている

こんな場合にトラブルになりやすいです。

不動産以外の相続財産がほとんどない

多くのケースで相続財産には不動産が含まれますが、現預金などと違って不動産は物理的にカットすることができません。

不動産以外の分けやすい財産が豊富にあれば揉めることなく複数人で分けることもができますが、そうでない場合はひとつの不動産を複数人で分け合う必要が出てくるのでトラブルに繋がりやすいです。

不動産を複数人で分ける場合は、以下のような分け方を検討します。

| A:換価分割 |

|---|

| 換価分割は対象不動産を売却して、その売上金を相続人間で分け合う方法です。

公平性は保ちやすいのですが、売却に手間と時間がかかること、さらに売却益は不動産譲渡所得税の課税対象になるのでケースによっては税負担が生じます。 |

| B:代償分割 |

| 特定の相続人が対象不動産全体を相続する代わりに、他の相続人の取り分については、別に何らかの財産をわたします。

代償分割に用いる財産は現金によることが多いですが、それ以外でも別の不動産など現物の財産を用いることも可能です。 ※ただし遺産分割協議書にその旨を記載しないと分割に用いた財産が贈与されたものとみなされ、贈与税が課税される恐れがあります。 |

| C:共有分割 |

| ひとつの不動産を複数の相続人で共有状態にすることもでき、これを共有分割といいます。

この方法が一番手軽な解決方法のように見えますが、共有状態にある不動産はその利用の仕方や処分について、各人の思いが異なることがあるので使い勝手が悪くなり、利用価値を大きく落としてしまうことがあります。 また、売却時には共有者全員の同意が必要になります。売却にひとりでも反対する者がいれば売ることができません。 そのため不動産の共有はできるだけ避けるのが一般的です。 |

遺留分が問題になる場合

兄弟姉妹以外の相続人には、「遺留分(いりゅうぶん)」という遺産の最低取り分が保障されています。

遺言書でこの遺留分が侵害されている場合、遺留分減殺(げんさい)請求を行うことで、他の相続人から必要な遺留分を取り戻すことができます。

事例としては、例えばひとりだけの相続人に多くの財産を相続させる、愛人に財産をすべて譲る、前妻の子がいるが現妻の子に財産をすべて相続させる…などの遺言書があったとき、この遺留分減殺請求が使われます。

原則として相続発生から1年でこの請求ができなくなるので、請求するのであれば早めに行動する必要があります。

※あくまで”権利”なので本人が納得していて請求しなければ特に問題にはなりません。

揉めやすい「特別受益」と「寄与分」

複数の相続人同士で特に揉める原因になりやすいのが、「特別受益」「寄与分」です。

| ■特別受益 | 生前、非相続人から結婚・マイホームの購入資金などで贈与を受けている |

|---|---|

| ■寄与分 | 生前、非相続人の財産を増加させたり維持することに貢献した |

上記のように、生前に非相続人からお金を出してもらっていたり、逆にお金を出していた相続人は、相続のときに財産が公平に分配されるように考慮されるのが妥当です。

特別受益を得ていた場合は、特別受益分を相続財産に組戻し、寄与分がある場合はその寄与分を相続財産から控除して相続分の計算をします。

利益の価額算定、貢献度合いを数字に換算するのが難しい

特別受益・寄与分は、それが金銭だけの授受であれば簡単なのですが、「介護をしていた」「ずっと一緒に住んで面倒を見ていた」などの貢献度合いについては数字に換算するのがとても難しく、利害関係者である相続人間で折り合いがつかなくなることがあります。

さらに特別受益や寄与分があったことを認めると不利になる相続人のひとりが、その事実自体を認めないこともとても多いです。

例えば生前に親の事業を手伝い貢献した長男が寄与分を主張して、自らの相続分を増加させようとしたところ、その分不利になる二男が寄与分を否定するようなケースです。

特別受益や寄与分があったことを証明したい者は、他の相続人にそれを証明できるような証拠書類を集める必要があります。

覚書や契約書、あるいは事実を書きとめたメモや日記なども利用できますが、これでも相手方が納得しない場合は家庭裁判所の調停を利用して、その中で主張・立証していくしかありません。

調停が不成立の場合は裁判所が職権で審判によって決定を下すことになります。

全国3000窓口、相談実績は年間10万件。(相談のみOK、24時間/年中無休で利用できます)

→無料相談はこちらからできます

スポンサーリンク